Tierras Raras: la nueva frontera del conflicto entre China y Estados Unidos

La dependencia occidental del monopolio chino de tierras raras dejó de ser una advertencia teórica. Las restricciones anunciadas por Pekín la convierten en una crisis tangible que amenaza la producción de las plataformas de defensa más avanzadas del mundo.

En octubre de 2025, Pekín puso sobre la mesa una nueva arma en su creciente conflicto geopolítico con Estados Unidos. La implementación del Anuncio N° 61, un conjunto de controles de exportación amplios y sofisticados sobre los elementos de tierras raras (ETR) y los imanes permanentes derivados de ellos, no fue una mera restricción comercial. Es una maniobra estratégica calculada, un punto de inflexión que expuso una vulnerabilidad crítica en el corazón mismo de la base industrial de defensa y aviación comercial de Estados Unidos.

Al convertir en arma su control casi monopólico sobre toda la cadena de valor de las tierras raras —desde la mina hasta la refinería y la fábrica de imanes—, China le mandó un mensaje al mundo. La política, con su objetivo explícito en los usuarios finales militares y su novedoso uso de un mecanismo de control extraterritorial, amenaza con interrumpir la producción de las plataformas de defensa más avanzadas de Estados Unidos y con ampliar una brecha de capacidades estratégicas con un competidor directo e imponer severos costos económicos a todo el sector aeroespacial.

Esta medida forzó un cambio de paradigma en la política industrial de EE. UU., empujando a Washington a alejarse de un enfoque basado en el mercado para dirigirse hacia una intervención estatal directa. La histórica asociación público-privada entre el Departamento de Defensa (DoD) y MP Materials es la piedra angular de esta nueva estrategia, pero representa solo el primer paso en un esfuerzo de varias décadas para construir una cadena de suministro segura "de la mina al imán" desde cero. Los obstáculos tecnológicos y de capital son formidables, particularmente para las tierras raras pesadas (TRP), donde el monopolio de China sigue siendo absoluto.

La seguridad a largo plazo ahora depende de una estrategia sostenida de tres pilares: una inversión público-privada agresiva en el procesamiento doméstico, una cooperación internacional profunda con aliados para crear una red diversificada de "abastecimiento de confianza" (friend-shoring), y un compromiso nacional con la I+D en sustitución de materiales y reciclaje. Fracasar en la ejecución de esta estrategia integral implica el riesgo de ceder el liderazgo tecnológico y la preparación militar a un competidor estratégico en un momento crítico de los asuntos mundiales.

Los elementos indispensables: el sistema nervioso de la aviación moderna

Los Elementos de Tierras Raras (ETR) - o Rare Earth Elements (REE)- son un grupo de 17 metales que incluyen los 15 lantánidos más el escandio y el itrio. El nombre, que vaya a saber a quién se le ocurrió, es engañoso porque no son geológicamente raros. Su valor estratégico proviene de la dificultad de encontrarlos en concentraciones económicamente viables y, más importante aún, de la inmensa complejidad de su procesamiento. Sus propiedades magnéticas y luminiscentes únicas los convierten en componentes fundamentales e insustituibles en prácticamente toda la tecnología avanzada.

Para fines estratégicos, los ETR se dividen en dos clases: Elementos de Tierras Raras Ligeras (TRL) -o LREE-, como el neodimio, y Elementos de Tierras Raras Pesadas (TRP), como el disprosio y el terbio. Y en esta diferencia radica gran parte del conflicto.

Las TRP son indispensables para permitir que los componentes de alto rendimiento mantengan sus propiedades magnéticas a las temperaturas extremas comunes en aplicaciones aeroespaciales y de defensa. El salto tecnológico de los pesados sistemas hidráulicos a los actuadores eléctricos, la potencia de los radares AESA y la precisión de las municiones guiadas son posibles directamente gracias a las tierras raras.

ETR en motores: condiciones extremas demandan materiales extremos

Los motores a reacción modernos logran su rendimiento operando a temperaturas increíblemente altas. Esto solo es posible mediante el uso de superaleaciones y recubrimientos sofisticados que dependen de las tierras raras.

- Itrio (Y): Es un componente clave en la zirconia estabilizada con itrio (YSZ), un recubrimiento de barrera térmica cerámico aplicado a las partes más calientes de un motor, como los álabes de las turbinas. Este recubrimiento aísla el metal subyacente, permitiendo temperaturas de operación más altas, lo que se traduce en mayor empuje y eficiencia.

Zirconia estabilizada con itrio (YSZ) - Renio (Re): Aunque técnicamente no es un ETR, comparte vulnerabilidades similares en la cadena de suministro. Es un elemento de aleación crítico en las superaleaciones a base de níquel, que mejora la resistencia a altas temperaturas de los álabes de turbina. Su extrema rareza y su cadena de suministro concentrada lo convierten en una gran preocupación para fabricantes de motores como GE, Pratt & Whitney y Rolls-Royce.

- Escandio (Sc): Cuando se añade al aluminio, crea aleaciones con una combinación inigualable de resistencia, ductilidad y bajo peso. El uso de aleaciones Al-Sc puede reducir el peso de los componentes del fuselaje y del motor hasta en un 20%, mejorando directamente la eficiencia del combustible y la capacidad de carga. Esta tecnología, iniciada por la Unión Soviética, sigue siendo crítica para las aeronaves militares de alto rendimiento.

Sistemas de guiado y control: imanes permanentes

La aplicación más importante de los ETR en el sector aeroespacial es en los imanes permanentes de alta resistencia. Estos imanes permitieron una revolución en el diseño aeroespacial, reemplazando sistemas hidráulicos voluminosos y de mantenimiento intensivo por motores y actuadores eléctricos más ligeros, potentes y fiables.

Existen dos tipos principales: los imanes de Neodimio-Hierro-Boro (NdFeB), los más potentes conocidos, y los de Samario-Cobalto (SmCo), que ofrecen un rendimiento superior a altas temperaturas. Una interrupción en su suministro socava una evolución fundamental en la tecnología aeronáutica.

El F-35 Lightning II contiene aproximadamente 417 kilogramos de materiales de tierras raras. Una parte sustancial se encuentra en los imanes de SmCo dentro de sus sistemas de actuación eléctrica, que mueven las superficies de control de la aeronave.

Este sistema "fly-by-wire" es más ligero y fiable que los sistemas hidráulicos que reemplaza. En municiones de precisión como la Joint Direct Attack Munition (JDAM), diminutos imanes de tierras raras impulsan los actuadores que controlan las aletas del arma, dándole su precisión milimétrica.

Aquí, la dependencia de las TRP es más aguda. Mientras que el neodimio (una TRL) proporciona la fuerza magnética bruta, la adición de TRP como el disprosio (Dy) y el terbio (Tb) es lo que permite que el imán resista la desmagnetización a las temperaturas abrasadoras que se encuentran dentro de un misil o cerca de un motor a reacción. Las aplicaciones de defensa más exigentes dependen, por lo tanto, de la parte más estratégicamente vulnerable de la cadena de suministro de ETR.

Aviónica y sensores: el cerebro electrónico

La sofisticada electrónica que otorga a las aeronaves modernas su ventaja decisiva está saturada de ETR.

- Radar y Guerra Electrónica (EW): El itrio se utiliza para crear granates de itrio-hierro (YIG), que actúan como filtros de microondas en los radares de barrido electrónico activo (AESA) de los cazas modernos. Los imanes de SmCo son esenciales en los tubos de onda progresiva (TWT), que amplifican las señales para la transmisión de radar y los pods de interferencia.

- Láseres: El láser de neodimio-itrio-aluminio-granate (Nd:YAG) es un estándar militar, utilizado para la designación de objetivos y la medición de distancias para guiar municiones con precisión. También se usa para tratamientos de estética, pero por ahora no nos compete.

- Pantallas y Óptica: El europio (Eu), el terbio (Tb) y el itrio (Y) se usan como fósforos para crear los colores claros y vibrantes en las pantallas multifunción de la cabina. El lantano (La) es un aditivo clave en el vidrio óptico de alto índice de refracción, mejorando la claridad de las lentes en los pods de vigilancia y los satélites.

| Elemento de Tierra Rara | Símbolo | Categoría | Aplicación(es) Clave(s) | Ejemplo de Plataforma/Componente Específico |

|---|---|---|---|---|

| Neodimio | Nd | TRL | Imanes permanentes de alta resistencia, Láseres | Actuadores Eléctricos del F-35, Motores de Drones, Telémetros Láser |

| Praseodimio | Pr | TRL | Agente de aleación en imanes de alta resistencia | Imanes NdFeB para Motores de Aeronaves |

| Samario | Sm | TRP | Imanes permanentes de alta temperatura | Sensores del Motor del F-35, Sistemas de Guiado de Misiles (Imanes SmCo) |

| Disprosio | Dy | TRP | Aditivo a imanes NdFeB para resistencia al calor | Actuadores de Aletas de Misiles, Motores Eléctricos de Alto Rendimiento |

| Terbio | Tb | TRP | Aditivo a imanes NdFeB para resistencia al calor, Fósforos | Sistemas de Sonar, Pantallas de Cabina, Imanes de Alta Temperatura |

| Itrio | Y | TRP | Láseres, Recubrimientos de barrera térmica, Componentes de radar | Láseres Nd:YAG, Recubrimientos de Álabes de Turbina, Filtros de Radar AESA |

| Erbio | Er | TRP | Láseres, Comunicaciones por fibra óptica | Amplificadores de Transmisión de Datos por Fibra Óptica, Sistemas de Puntería Láser |

| Lantano | La | TRL | Vidrio óptico de alto índice de refracción | Lentes de Cámaras de Vigilancia y Reconocimiento |

| Europio | Eu | TRP | Fósforos para pantallas | Pantallas de Cabina, Sistemas Head-Up (HUD) |

| Escandio | Sc | ETR | Aleaciones de aluminio ligeras y de alta resistencia | Fuselajes de Aeronaves, Componentes de Motor, Piezas Aeroespaciales Ultraligeras |

El arquitecto de la dependencia: un plan de décadas

El dominio de China en el mercado global de tierras raras no es un accidente geológico. Es el resultado de una estrategia industrial deliberada y dirigida por el Estado, ejecutada durante décadas. Al reconocer el valor estratégico de estos elementos, el gobierno chino lanzó un esfuerzo integral para controlar toda la cadena de valor.

La estrategia comenzó con investigación y exploración financiadas por el Estado. Luego pasó a la ejecución, empleando una batería de políticas —subsidios generosos, préstamos a bajo costo, incentivos fiscales y regulaciones ambientales laxas— que permitieron a los productores chinos inundar el mercado global.

Esta sobreproducción sostenida equivalió a precios predatorios, expulsando sistemáticamente del negocio a competidores internacionales con costos operativos más altos. La mina Mountain Pass de Estados Unidos, que alguna vez fue líder mundial, vio colapsar su industria. Al eliminar la competencia extranjera, China creó la misma dependencia que ahora aprovecha para obtener ventajas geopolíticas.

Las cifras cuantifican este control. Si bien el dominio de China comienza en la mina, su verdadero monopolio reside en los sectores intermedios y finales, tecnológicamente complejos.

- Minería: China representa ~70% de la minería mundial de tierras raras.

- Separación y Procesamiento: Este es el cuello de botella estratégico crítico. Los minerales extraídos deben separarse y refinarse químicamente para ser utilizables. China controla más del 90% de esta capacidad. Para las TRP, esa cifra es virtualmente del 100%. Este dominio significa que incluso los minerales extraídos en Estados Unidos o Australia se enviaron históricamente a China para su procesamiento final.

- Fabricación de Imanes: En la etapa final de alto valor agregado, se estima que China produce el 93% de los imanes NdFeB de alto rendimiento del mundo.

Este dominio industrial se refuerza con el control de la propiedad intelectual. Entre 1950 y 2018, China registró casi tres veces más patentes relacionadas con tierras raras que Estados Unidos.

El punto de estrangulamiento no es la mina; es la refinería y la fábrica de imanes. Cualquier estrategia estadounidense que se centre solo en la minería, sin construir capacidad paralela para el procesamiento y la fabricación, está condenada al fracaso. No lograría romper la dependencia estratégica, dejando las nuevas minas occidentales a merced de las instalaciones chinas para la conversión en los materiales que la tecnología moderna realmente requiere.

| Etapa de la Cadena de Valor | Cuota de Mercado Global de China (est. 2025) | Competidores Clave y Cuota de Mercado (%) | Significado Estratégico de la Etapa |

|---|---|---|---|

| Minería | ~70% | EE. UU. (11.5%), Myanmar (8%), Australia (3.3%) | Control sobre el suministro de mineral crudo. Monopolio mayor pero no absoluto. |

| Separación/Refinación (TRL) | ~90% | Australia/Malasia (Lynas) | Cuello de botella crítico. Convierte mineral inutilizable en óxidos valiosos. Alta barrera técnica y ambiental. |

| Separación/Refinación (TRP) | ~100% | Alternativa comercial mínima/nula viable. | Monopolio Absoluto. La vulnerabilidad más aguda para aplicaciones de defensa y aeroespaciales de alto rendimiento. |

| Producción de Metal y Aleaciones | >90% | Capacidad limitada en Japón, Europa. | Convierte óxidos refinados en la forma metálica requerida para la producción de imanes. |

| Fabricación de Imanes (NdFeB) | ~93% | Japón, Alemania, EE. UU. (Noveon) | Producto final de alto valor. Insumo directo para motores, actuadores y generadores en tecnología de defensa y comercial. |

El Anuncio 61

Los controles de exportación anunciados este octubre no son un evento aislado. Son la culminación de una estrategia de larga data para convertir en arma el dominio de mercado de China. El mundo vio esto por primera vez en 2010, cuando China detuvo las exportaciones de ETR a Japón durante una disputa territorial.

Más recientemente, Pekín se involucró en un patrón de represalias contra las restricciones tecnológicas de EE. UU., imponiendo controles sobre el galio, el germanio y el grafito en 2023. El anuncio de 2025 fue una escalada deliberada y dramática.

Las nuevas reglas, implementadas bajo el Anuncio N° 61, son las más estrictas hasta la fecha. Sus mecanismos están diseñados para un impacto estratégico máximo.

Primero, los controles aplican la Regla del Producto Extranjero Directo (FDPR), una herramienta legal utilizada durante mucho tiempo por Washington para ejercer control extraterritorial. Bajo la versión de Pekín, las empresas extranjeras ahora necesitan una licencia china para exportar cualquier producto que contenga trazas de tierras raras de origen chino o que se fabricó con tecnología china.

Es una jugada maestra de "espejo geoeconómico", volviendo las propias herramientas de la política económica estadounidense contra Washington. Extiende el alcance regulatorio de Pekín mucho más allá de sus fronteras, obligando a las empresas globales a rastrear cada gramo de material de tierras raras en sus cadenas de suministro.

Segundo, la política apunta explícitamente a lo militar. Las reglas establecen que a las empresas afiliadas a ejércitos extranjeros se les negarán en gran medida las licencias, y cualquier solicitud que especifique un uso final militar será rechazada automáticamente. Esto no es manipulación de mercado; es un ataque estratégico directo diseñado para degradar la preparación militar de EE. UU.

Tercero, el régimen blinda la tecnología y la experiencia. Basándose en una prohibición de 2023 de exportar tecnología de procesamiento, las nuevas reglas prohíben a los ciudadanos chinos apoyar proyectos de ETR en el extranjero sin autorización gubernamental. Esto está diseñado para evitar la fuga de conocimiento y dificultar que otras naciones repliquen las capacidades de China.

El momento no fue una coincidencia. Presentados semanas antes de una reunión planificada entre el presidente Donald Trump y Xi Jinping (que fue cancelada por Trump, como consecuencia de la escalada), los controles se convirtieron en una poderosa táctica de negociación. Al demostrar su capacidad para infligir dolor al sector de defensa estadounidense, Pekín fortaleció su posición en negociaciones comerciales más amplias.

El impacto inmediato de los controles recae sobre una base industrial de defensa de Estados Unidos que ya enfrenta desafíos de producción. Las restricciones amenazan con exacerbar una peligrosa "brecha de capacidades". Según estimaciones de defensa, China ya está adquiriendo armas avanzadas cinco o seis veces más rápido que EE. UU. Al restringir el suministro de materiales esenciales, la política de Pekín está diseñada para ralentizar aún más la producción estadounidense en un momento de creciente tensión.

La lista de plataformas militares de EE. UU. en riesgo es extensa: el caza F-35, los submarinos nucleares clase Virginia y Columbia, los misiles de crucero Tomahawk y las bombas inteligentes JDAM dependen de los ETR y, por lo tanto, son vulnerables a retrasos en la producción o paradas completas. La política inicia una cuenta regresiva para que Estados Unidos establezca una cadena de suministro independiente antes de que sus líneas de producción más vitales se vean comprometidas.

Aunque dirigidos al sector militar, los controles causarán graves daños colaterales a la industria de la aviación comercial. Las aeronaves comerciales utilizan muchas de las mismas tecnologías dependientes de ETR. Los impactos serán dobles:

- Volatilidad Extrema de Precios: Las restricciones de 2010 sientan un precedente. El precio del óxido de neodimio se disparó de ~$40/kg a más de $300/kg en meses. Sacudidas similares aumentarían drásticamente los costos de fabricación para Boeing, Airbus y sus proveedores.

- Retrasos en la Producción: La escasez de un solo componente, como un motor actuador o un sensor, puede detener toda una línea de montaje. El opaco proceso de licencias, impulsado políticamente, es un arma en sí mismo. Permite a Pekín retrasar o negar exportaciones selectivamente, haciendo imposible que las empresas confíen en plazos de entrega predecibles.

El alcance extraterritorial de la regla tipo FDPR asegura que la onda expansiva se sienta a nivel mundial. Los socios industriales aliados en Europa y Asia están ahora atrapados en un fuego cruzado regulatorio. Una empresa de electrónica japonesa o un proveedor automotriz alemán que suministra a la industria aeroespacial de EE. UU. ahora requiere una licencia de Pekín.

Esto fuerza una elección estratégica: alinearse con el régimen regulatorio de China o emprender el costoso proceso de eliminar los materiales chinos de sus cadenas de suministro. Esta dinámica ya está causando retrasos en la producción en India, ya que China exige certificados de usuario final que garanticen que los imanes no serán reexportados a EE. UU.

La contramedida: Estados Unidos apuesta a una política industrial de seguridad nacional

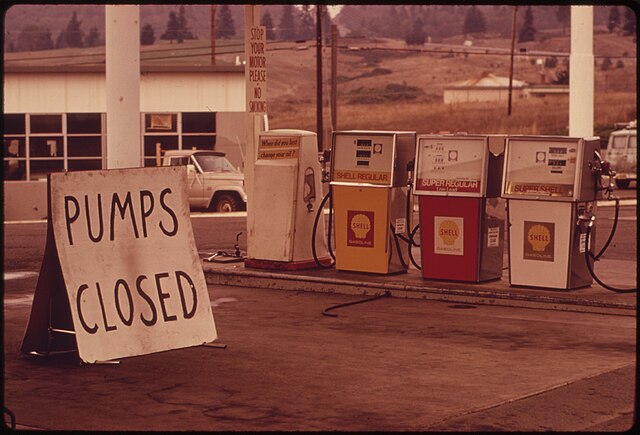

Este shock estratégico, y el posterior giro en la política estadounidense, no carece de precedentes históricos. La situación refleja el Embargo Petrolero Árabe de 1973. En aquel entonces, la Organización de Países Árabes Exportadores de Petróleo (OPEP) utilizó su control sobre el suministro mundial de petróleo como arma para castigar a Estados Unidos y sus aliados por su apoyo a Israel en la Guerra de Yom Kipur.

Un producto aparentemente técnico se transformó de la noche a la mañana en una potente herramienta de coerción geopolítica. El resultado fue una crisis energética que paralizó al mundo occidental, con alzas de precios devastadoras, largas filas en las estaciones de servicio y una grave disrupción económica.

Los paralelismos con los controles de tierras raras de China son evidentes. Una entidad extranjera con control dominante sobre un recurso crítico está utilizando esa influencia para alcanzar objetivos políticos, apuntando a la base económica y militar de Estados Unidos. Mientras que la crisis de 1973 amenazó con detener los autos y las fábricas de Estados Unidos, la crisis de 2025 amenaza con detener la producción de sus cazas y misiles guiados más avanzados.

Crucialmente, la respuesta de EE. UU. a la crisis de 1973 proporciona el modelo para la estrategia actual. El embargo destrozó la creencia de que el libre mercado por sí solo podía garantizar el acceso a recursos críticos. A raíz de ello, Washington emprendió una profunda reforma de su política energética, impulsada por la seguridad nacional.

Creó la Reserva Estratégica de Petróleo para amortiguar futuros shocks de suministro, impuso estándares de eficiencia de combustible para reducir la demanda a largo plazo e invirtió masivamente en la diversificación de sus fuentes de energía, desde la producción nacional en Alaska hasta nuevas alianzas con naciones no pertenecientes a la OPEP.

La dura lección de 1973 fue que la dependencia de una fuente volátil o adversaria para un producto indispensable es un riesgo de seguridad nacional inaceptable. La intervención actual del gobierno estadounidense en el mercado de tierras raras es una aplicación directa de esa lección al campo de batalla estratégico del siglo XXI.

La crisis de los ETR forzó una reevaluación fundamental de la política industrial de EE. UU. Las acciones recientes de Washington representan un claro reconocimiento de que el libre mercado fracasó en crear una cadena de suministro segura. La dependencia de una única fuente adversaria para materiales críticos ahora se considera un fallo de seguridad nacional, lo que provocó un giro desde un enfoque de no intervención hacia la intervención gubernamental directa.

La pieza central de esta nueva estrategia es la asociación público-privada multimillonaria entre el DoD y MP Materials, operador de la mina Mountain Pass en California. Anunciado en julio de 2025, el acuerdo es un paquete integral diseñado para abordar fallas de mercado:

- Coinversión estratégica: El DoD realizó una inversión de capital de $400 millones en MP Materials, convirtiéndose en su mayor accionista con una participación del 15%. Esto alinea el éxito de la empresa con los intereses de seguridad nacional.

- Demanda garantizada: El Departamento de Defensa se comprometió a un acuerdo de compra a 10 años por el 100% de los imanes de una segunda planta de fabricación planificada. Esto elimina el riesgo de la enorme inversión de capital requerida.

- Protección contra la volatilidad de precios: El acuerdo incluye un precio mínimo garantizado de $110/kg para el óxido de neodimio-praseodimio (NdPr) durante 10 años. Esto garantiza ingresos y viabilidad incluso si China intenta inundar el mercado.

- Desarrollo de capacidades específicas: Un préstamo separado de $150 millones financia específicamente la expansión de las capacidades de separación de tierras raras pesadas (TRP), apuntando directamente al monopolio más crítico.

Este enfoque multifacético señala un cambio fundamental. El DoD ya no es solo un comprador; es un inversor estratégico, capitalista de riesgo y cliente ancla, todo a la vez, para cultivar una industria considerada esencial. Otras iniciativas están en marcha. Noveon Magnetics, el único otro fabricante de imanes de EE. UU., se asoció con la australiana Lynas Rare Earths, mientras que USA Rare Earth adquirió un productor de aleaciones del Reino Unido para llenar otro vacío en la cadena de valor.

Juntas, estas iniciativas buscan crear la primera cadena de suministro "de la mina al imán" totalmente integrada en Estados Unidos en décadas. A plena capacidad, se proyecta que las nuevas instalaciones producirán 10.000 toneladas métricas de imanes al año, suficientes para el consumo reciente de EE. UU. Sin embargo, esto es solo una fracción de la demanda mundial, lo que subraya que estos pasos, aunque monumentales, no son una solución mágica.

| Iniciativa/Programa | Agencia Líder | Empresa/Entidad Objetivo | Mecanismos Clave | Objetivo Declarado | Monto de Financiamiento |

|---|---|---|---|---|---|

| Asociación Público-Privada | Departamento de Defensa (DoD) | MP Materials | Inversión de capital, Préstamo, Acuerdo de compra a 10 años, Precio mínimo garantizado a 10 años | Establecer una cadena de suministro doméstica de ETR de extremo a extremo, incluyendo separación de TRP y fabricación de imanes. | $400M (Capital), $150M (Préstamo), más garantías multimillonarias |

| Asociación Estratégica | (Iniciativa del Sector Privado) | Noveon Magnetics & Lynas Rare Earths | Memorando de Entendimiento | Construir una cadena de suministro doméstica y escalable para imanes permanentes de tierras raras. | N/A |

| Subvenciones Título III de la Ley de Producción de Defensa (DPA) | Departamento de Defensa (DoD) | Lynas USA | Subvenciones | Establecer instalaciones de separación de TRL y TRP en EE. UU. | $30.4M (TRL), $120M (TRP) |

| Adquisición Estratégica | (Iniciativa del Sector Privado) | USA Rare Earth & Less Common Metals (RU) | Adquisición | Asegurar capacidades de producción de metales y aleaciones de tierras raras para la cadena de suministro de EE. UU. | N/A |

| Subvención Título III de la DPA | Departamento de Defensa (DoD) | MP Materials | Subvención | Apoyar la instalación de separación de tierras raras ligeras en Mountain Pass. | $9.6M |

Hacia la resiliencia de la cadena de suministro global

Si bien construir una base doméstica es una prioridad, la autosuficiencia total es impracticable a corto plazo. Un pilar central de la estrategia de Estados Unidos es el "friend-shoring" o "abastecimiento de confianza": construir cadenas de suministro seguras con aliados. Esto implica diversificar el abastecimiento y el procesamiento lejos de China, incluso si significa pagar una "prima de seguridad".

Varios aliados son socios indispensables:

- Australia: Hogar de Lynas Rare Earths, el mayor productor no chino del mundo, Australia es la piedra angular de este esfuerzo. El DoD otorgó subvenciones a Lynas para construir instalaciones de separación en Texas, trayendo el procesamiento intermedio crítico a América del Norte.

- Canadá: Con grandes reservas de ETR y un clima de inversión estable, Canadá es un socio natural.

- India y el Reino Unido: El Observatorio de la Cadena de Suministro de Minerales Críticos Reino Unido-India busca usar IA para mejorar la trazabilidad de los minerales.

- Productores Emergentes: Países como Brasil y Vietnam, con importantes depósitos sin explotar, son vistos como socios potenciales a largo plazo.

Para coordinar este esfuerzo internacional, se establecieron marcos multilaterales como la Asociación para la Seguridad de los Minerales (MSP). Liderada por Estados Unidos, la MSP reúne a 14 países y la UE para acelerar el desarrollo de cadenas de suministro de minerales críticos diversas y sostenibles que se adhieran a altos estándares ambientales, sociales y de gobernanza (ESG), ofreciendo una alternativa basada en valores al modelo chino.

La Partida Larga: Perspectiva Estratégica

Estados Unidos y sus aliados tomaron medidas decisivas para contrarrestar el uso de las tierras raras como arma por parte de China. Pero este es un esfuerzo de varias décadas. Tomará una década o más escalar la minería, el procesamiento y la fabricación a un nivel que pueda aislar a los sectores de defensa y aeroespacial de la coerción china. En el futuro previsible, Pekín conservará una influencia mayúscula. La competencia por los minerales críticos es una maratón, no un sprint, y requiere un compromiso estratégico sostenido tanto del gobierno como de la industria.

Para los responsables políticos de EE. UU., el camino a seguir exige un cambio permanente en la estrategia industrial. El modelo de asociación público-privada iniciado con MP Materials debe ser visto como un prototipo, no como una solución única. El Congreso y el Ejecutivo deben comprometerse con un flujo de financiamiento a largo plazo, predecible y sustancial, dirigido a una cartera de empresas en diversas etapas de la cadena de valor. Este enfoque fomentará un ecosistema doméstico competitivo y evitará el error estratégico de reemplazar un monopolio extranjero por un único punto de fallo nacional.

La vulnerabilidad más aguda sigue siendo el cuello de botella de las tierras raras pesadas (TRP), donde el monopolio de China es absoluto. Esta debe ser la máxima prioridad. La próxima ronda de inversión federal, ya sea a través de la Ley de Producción de Defensa, préstamos del DoD u otros vehículos, debe dirigirse agresivamente a establecer capacidades de procesamiento de TRP a escala comercial en Estados Unidos o con aliados de confianza.

Esto necesariamente incluye financiar tanto la I+D en técnicas de separación como la construcción de nuevas instalaciones. Al mismo tiempo, la Reserva de Defensa Nacional debe ser recapitalizada para servir como un amortiguador estratégico contra shocks de suministro a corto plazo. Una revisión y adquisición exhaustiva de óxidos, metales e imanes de ETR críticos proporcionará el colchón necesario, ganando el tiempo que la producción nacional necesita para aumentar en una crisis.

Las industrias de defensa y aviación, por su parte, deben cambiar fundamentalmente su forma de operar. Se debe exigir a los contratistas principales que mapeen sus cadenas de suministro hasta el nivel de la materia prima para identificar dependencias ocultas de fuentes adversarias. Esta visibilidad profunda ya no es un ejercicio opcional, sino un paso fundamental en la gestión de riesgos moderna. El gobierno debe asociarse con la industria para financiar el desarrollo de las herramientas avanzadas de mapeo y trazabilidad necesarias para esta tarea.

Además, la industria debe lanzar una iniciativa nacional para la sustitución y el reciclaje. Se necesita un esfuerzo concertado de I+D a largo plazo, siguiendo el modelo de programas como DARPA, para impulsar la innovación en dos áreas clave. Primero, la investigación en ciencia de materiales debe diseñar componentes de próxima generación que utilicen materiales menos críticos o que sustituyan por completo a las tierras raras.

Segundo, se debe crear una economía circular robusta mediante el desarrollo y la ampliación de tecnologías para el reciclaje eficiente de imanes de tierras raras de productos al final de su vida útil, convirtiendo los residuos industriales y de consumo en una fuente de suministro nacional segura.

Finalmente, esta nueva realidad exige que la resiliencia de la cadena de suministro se integre en el diseño mismo de las futuras plataformas. La disponibilidad de materiales y el riesgo de abastecimiento deben convertirse en parámetros de rendimiento clave, a la par de métricas tradicionales como la velocidad, el peso y el costo.

Los ingenieros y gerentes de programas deben ser incentivados para diseñar sistemas que, cuando sea factible, eviten la dependencia de las TRP más restringidas o que puedan adaptarse fácilmente para usar componentes de múltiples y diversos proveedores.

/https://aviacionlinecdn.eleco.com.ar/media/2025/10/militares_tabla_periodica_tierras_raras.jpg)

Para comentar, debés estar registradoPor favor, iniciá sesión